クーちゃん

クーちゃん「申請期(N期)」「直前期(N-1期)」「直前々期(N-2期)」って何?

それぞれの期の意味合いや実施しなければいけないことは?

申請期の具体的なスケジュールは?

今回はこのような疑問に答えれるように解説します。

こんにちわ。大阪の会計士/税理士の唐木です。

「株式会社」は、「資金調達」や「ブランド価値上昇」を目的に株式を広く「一般の投資家」に買い付けできるようにするため、「株式上場」を目指すことがあります。

私自身、「上場準備会社の監査」に従事し、関与した会社が上場した経験があります。

今回は、「株式上場」のうち「監査法人」に関係することについて、解説します。

「上場準備会社の監査」を初めて経験する方や、ストック・オプションの獲得等を目的に「上場準備会社に入社された方」の参考になると思いますので、ぜひ読んでみてください。

「申請期(N期)」「直前期(N-1期)」「直前々期(N-2期)」とは

「上場準備会社」が「上場する期」のことを「申請期(N期)」その1期前のことを「直前期(N-1期)」さらにその一期前のことを「直前々期(N-2期)」といいます。

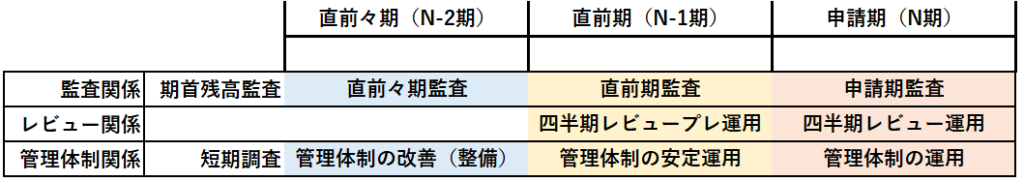

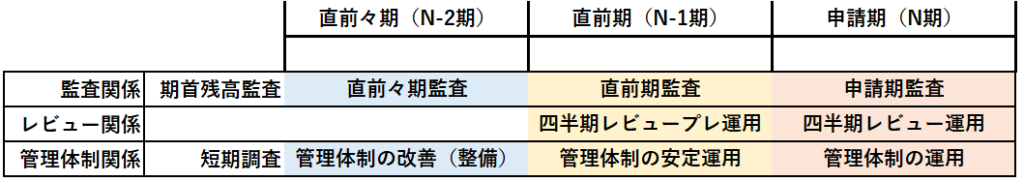

大まかに各期で実施すべきことを一覧にすると以下の通りです。

- 「監査関係」

-

「上場準備会社」は、「証券取引所の規則」である「有価証券上場規程」に基づき、「直前々期(N-2期)」からの2年分の監査を受ける必要があります。

そのため、「監査法人の監査」を「直前々期(N-2期)」から受けることになります。

また、「直前々期(N-2期)」から前の期は「監査法人」は監査していないため、「期首の貸借対照表(BS)」の妥当性を確かめるため、「期首残高の監査」を実施します。

「期首のBS」が間違えていると必然的に「それ以降の財務諸表」を間違えることになるため、「BS項目の監査」を実施します。

「期首残高監査」を実施した時には、「多くの検出事項」があることが通常です。

なぜなら今まで「会計監査」を受けたことがなく、「中小企業のような会計処理」をしている「会社」が多いためです。そのため、誤りを見過ごさないようにするために「あるべき姿」が見えている「経験ある会計士」が担当することが重要と言えます。

例えば、「税効果会計」「引当金」「組織再編」等の「複雑な決算整理項目」ではエラーがあることが多いです。

また、「銀行」や「債権債務を有する取引先」に対する「残高確認」も実施しますので、このタイミングで本来「BS」に計上しなればならないが「オフバランス処理」されていたものや、「売上計上処理」「仕入計上処理」の誤り等も発見し、修正をお願いすることがあります。 - 「レビュー関係」

-

「直前期(N-1期)」から「上場準備会社」が「四半期報告書」を適時に作成し、「監査法人のレビュー」を受けることができる体制であるのかを確認するため、「会社」による「四半期レビュー報告書のプレ作成」「監査法人」による「プレレビュー」を実施します。

このタイミングでは「レビュー意見」は必要ありませんが、「上場準備会社」を担当する「主幹事証券」から実施するように「会社」に要請され、「会社」から「監査法人」に実施してほしいと言われることになります。

「申請期(N期)」においては、「上場承認までの期」の「四半期報告書」に「レビュー意見」が必要になりますので、必ず「レビュー」が必要になります。

具体的には、「3月決算会社」が「12月に上場」しようとする場合、「第1四半期」である6月、「第2四半期」である9月の月末から45日を経過しているため、「第1四半期の四半期報告書」と「第2四半期の四半期報告書」の「レビュー意見」が必要になります。

「第3四半期」である12月の月末から45日は、経過していませんので、「第3四半期の四半期報告書」は、上場後に提出することになります。

- 「管理体制関係」

-

「上場準備会社」が上場するにあたっては、「上場会社並の管理体制」を構築する必要があります。

初めに「監査を担当する監査法人」が、「直前々期(N-2期)」の前に「会社の管理体制」の問題点を洗い出すために「短期調査(ショートレビューとも呼ばれます。)」を実施します。項目は多岐にわたり「各監査法人所定のチェックリスト」により行われることが通常です。

「短期調査」により課題を洗い出した後、「直前々期(N-2期)」で「管理体制を改善」し、「直前期(N-1期)」で「管理体制の安定運用」を目指し、「申請期(N期)」で「上場企業並の管理体制」を運用することになります。

「管理体制」と言っても影響する箇所は多岐にわたり、例えば以下のような箇所となります。

- 「規程関係」

「上場会社」は、長期にわたって継続して存続することが求められるため、「属人的な対応」とならないようにするために、「規定やマニュアル」の「整備・運用」が求められます。 - 「組織関係」

「組織図」が作成され、組織がその通りになっている必要があります。また、「経理担当者」と「財務担当者」の「分離」や「牽制体制の構築」、「社長直属の部門」で「内部監査を実施する部門」が存在する必要があります。

「労務管理体制」や「IT管理体制」があり「情報漏洩対策」が十分であるか、「不正がおこらない体制」となっているか等、様々な項目があります。 - 「取引関係」

「取引先」が「反社会的勢力」ではないか、「関連当事者取引」で不適切なものはないか等を確認する体制を「整備・運用」する必要があります。

「関連当事者取引」は、「会社に利害関係」のある「役員」や「100%の親会社、子会社等」との取引であり、「特別な関係」があるため、「事業合理性のない取引」が行われることがあるので、そのような「上場会社」となった場合に「一般の投資家である株主」にとって「不利な取引」がないかを確認できる体制の「整備・運用」が必要となります。 - 「JSOX関係」

上場後、3年間は、規模の大きい「資本金100億円以上又は負債1,000億円」の会社を除き、「内部統制監査の免除」を受けることが可能です。「内部統制監査の成果物」は、「内部統制監査報告書」となります。

しかしながら、「会社」としては、「内部統制の整備・運用」を実施し、「内部統制報告書」を提出する必要があります。このため、「社内の内部監査人」による「内部統制の整備・運用」を実施する必要があります。

- 「規程関係」

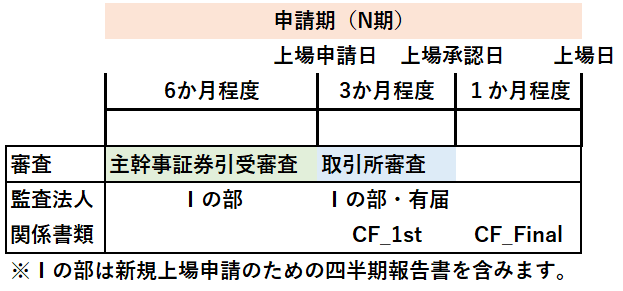

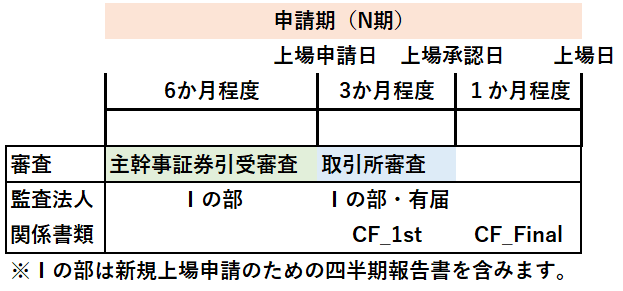

「申請期(N期)」の「スケジュール」

「直前期(N-1期)」「直前々期(N-2期)」においては、「通常の監査」をしつつ、「会社の管理体制の改善」が適切にされているかを確認することになります。

「申請期(N期)」においても、「通常の金商法監査」と実施することは大きく変わりませんが、「監査意見日のスケジュールの管理」や「必要書類の管理(監査報告書の必要枚数の管理も重要です。)」等に注意をしつつ、「上場時特有の業務」を実施する必要があります。

「申請期(N期)」における、「大まかなスケジュール」は以下のようになります。

まず、「会社」は「上場申請日の約半年前」に「主幹事証券の引受審査」を受け、それが完了したら、「上場する取引所」に「上場の申請」を行います。

以前はこのタイミングで「新規上場申請のための有価証券報告書」通称「Ⅰの部」及び「新規上場申請のための四半期報告書」に対する「意見表明」が必要でしたが、2023年4月1日以降に上場申請する場合は、上場承認時のみ必要に改められました。

その後、「上場申請後」3か月程度にわたって、「取引所による上場審査」が行われます。「取引所の審査」が無事に完了し、「上場承認」がされるタイミングで、「Ⅰの部」及び「新規上場申請のための四半期報告書」、さらに「有価証券届出書」の「意見表明」が必要になります。

こちらの「Ⅰの部」及び「新規上場申請のための四半期報告書」並びに「有価証券届出書」は、「一般の投資家」に縦覧することを目的に作成されます。

「Ⅰの部」及び「新規上場申請のための四半期報告書」は証券取引所の規則である有価証券上場規程に基づき作成され、「金融商品取引法」いわゆる「金商法」に準じた意見表明が必要になるの対し、「有価証券届出書」は「金商法」に基づく意見表明であり、「取引所のルール」に基づくものか、「法律」に基づくものかという違いがあります。

さらにこのタイミングで「証券会社からの要望」で「コンフォートレターの1st」を作成することになります。

「コンフォートレター」は、「証券会社からの要望」に従って調査した結果をまとめた「調査報告書」であり、「監査・保証実務委員会報告第68号「監査人から引受事務幹事会社への書簡について」」に従い作成されるものになります。

「証券会社」から調査を依頼される内容は、「有価証券届出書」及び「目論見書」のうち「意見を表明しない部分の数字情報の資料間の整合性の確認」、「株主総会・取締役会等の議事録の閲覧」、「財務数字の事後変動の確認」になります。

「監査対象外の数字」が妥当であるか、「有価証券届出書」に記載されている「決算情報」から「上場日」は数か月離れていることから、この間に「大きな事象」がないかを確認することが目的になります。

「証券会社からの調査依頼」に対して、「監査法人」が受嘱できるかどうかという問題があるため、「証券会社」との「コミュニケーション」が重要になり、「監査法人内での受嘱審査」にもそれなりに時間がかかることが想定されるため、余裕をもって対応する必要があります。

特に「意見表明をしない数字情報の資料間の整合性の確認」は、「内部統制」に依拠して資料が作成されていることが前提となりますので、全て確認できるわけではありませんし、「監査」をしていない期間の数字については、対象とすることができない等のルールが存在します。

このタイミングではあくまで「上場承認のタイミング」であるため、この時点で実施できるものを「調査報告書」にまとめ、「コンフォートレターの1st」を作成します。

その後晴れて「上場承認」され、「上場日」となると、「上場日付近」で「コンフォートレターのFinal」を作成し、「証券会社」に提出します。

1stから追加になるのは、基本的に「直前月までの財務数字の変動の確認」「直近の議事録の閲覧」になります。

まとめ

- 「上場する期」のことを「申請期(N期)」その1期前のことを「直前期(N-1期)」さらにその一期前のことを「直前々期(N-2期)」という

- 監査法人は「直前々期(N-2期)」から監査を行う

- 「直前々期(N-2期)」に期首残高監査や短期調査を行い、会社の会計処理の誤りや管理体制上の改善点を指摘し、改善する

- その後は、管理体制の改善確認、四半期レビューの実施等を行う

- 「申請期(N期)」は必要な書類が多くスケジュール管理を徹底することが重要

終わりに

今回は、「上場準備会社」の「上場の流れ」について解説しました。

「本当に上場する上場準備会社」を担当すると、初めは全然できていなかったことが、会社に優秀な人がどんどん増えて、できるようになっていく姿を見ることができます。

大変なことも多いですが、「会社の管理体制」の改善を支えることが、「自分の経験」にもなります。

最後までお読みいただきありがとうございました。

それでは!