クーちゃん

クーちゃん「営業活動」「投資活動」「財務活動」によるCFって何?

「営業活動CF」の「直接法」「間接法」って何?

キャッシュ・フロー計算書の具体的な見方は?

今回はこのような疑問に答えれるようにわかりやすく解説します。

こんにちわ。大阪の会計士/税理士の唐木です。

今回は、財務三表として重要な財務書類である「キャッシュ・フロー計算書」について解説します。

「キャッシュ・フロー計算書」って何?

「キャッシュ・フロー計算書」は、会社の報告期間のお金の流れ、つまり資金収入と資金支出を示したものです。

さらにお金の流れを大きく「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動 によるキャッシュ・フロー」の3つに分けて記載します。

- 「営業活動によるキャッシュ・フロー 」

-

本業による資金ベースの収支を表しています。

この数字が大きな黒字が継続しているということは、本業がうまくいっていると考えられます。本業による稼ぐ力を見るために、「同業他社」と比較してみることが重要です。

逆に継続的に赤字となっていれば、本業を維持するための現金を継続して稼げていないということになり、借入や増資等の他の方法で「資金調達」をせざるを得ない状況にあるといえ、本業が軌道に乗る見込みがなければ、危険な状況にあるといえます。バイオベンチャー等が典型例となります。

- 「投資活動によるキャッシュ・フロー」

-

「設備投資」「株式の売買」「資金の貸付」等の「投資活動」による収支を表しています。

この数字を見ることで、会社がどのような投資に力を入れているのかがわかります。

例えば、工場の増設等、「設備投資」で事業を拡大することを積極的に推進している会社であれば、土地や建物等の「有形固定資産の取得による支出」が膨らむことになります。

また、企業の買収で事業を拡大することを積極的に推進している会社であれば、「連結範囲の変更を伴う子会社株式の取得による支出」が膨らむことになります。

- 「 財務活動によるキャッシュ・フロー」

-

「営業活動」「投資活動」を行うためにどのような「資金調達」「資金返済」をしたのか等の「財務活動」による収支を表しています。

この数字を見ることで、「営業活動」「投資活動」に必要な資金を負債で調達したのか資本で調達したのかがわかります。

また、負債の返済や配当金の支払いが毎期どの程度なのかがわかります。

なお、「営業活動によるキャッシュ・フロー」で十分「営業活動」「投資活動」の資金が賄えている会社であれば、「財務活動によるキャッシュ・フロー」の項目がほとんどないことになります。

一方で多額の借入金がある会社の数字を見る時は、「営業活動によるキャッシュ・フロー」で「財務活動によるキャッシュ・フロー」の借入金の返済が最低限賄えているか等の視点を持ってみることが重要です。

「キャッシュ・フロー計算書」を確認することで、報告期間の資金が増減した具体的な要因を把握することができます。

「キャッシュ・フロー計算書」を見る時には、それぞれの「キャッシュ・フロー」の合計がどのようになっているかを確認することが重要です。

| 営業CF | 投資CF | 財務CF | 会社の状況 |

| プラス | マイナス | マイナス | 営業活動で必要な資金が獲得できており、必要な投資活動・財務活動が行えている。 |

| マイナス | マイナス | プラス | 営業活動で必要な資金が獲得できておらず、銀行借入・増資等の資金調達により営業活動・投資活動がされている状況。 |

| プラス | マイナス | プラス | 営業活動のみでは十分な資金は獲得できていないものの、財務活動による資金調達により、必要な投資活動が行えている。 |

当然、詳細な内容を見ないとわかりませんが、簡単にこのようにまとめられます。

なお、投資CFがプラスとなるのは、「貸付金等の回収」「固定資産の売却」「有価証券の売却」を実施した場合等、イレギュラーな状況となります。

「営業活動によるキャッシュ・フロー」の作成方法(「直接法」「間接法」)

「営業活動によるキャッシュ・フロー」の作成方法として、「直接法」と「間接法」があります。

「直接法」は、「キャッシュ・フロー」の流れを総額で把握する方法です。

例えば、売掛金100を回収した場合に、「商品の販売による収入」100と表記する方法です。

「間接法」は、PLの「税引前当期純利益」を間接的に現金の流れに変換する方法です。

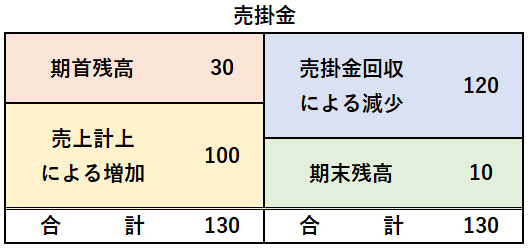

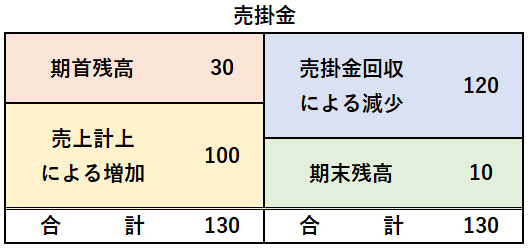

例えば、「売掛金の期首残高」が30、「売掛金の期末残高」が10、「PLの売上」が100の会社があるとします。その場合、売上として会社が得た現金は、期首残高30+売上100-期末残高10=120となります。

他の損益がない前提だとすると、PL上は売上100がそのまま「税引前当期純利益」になります。これを現金ベースにするには、「売掛金の減少額」である20を間接的に足して調整することで、120となり損益の流れを資金の流れに調整することができます。

実務上はほぼすべての会社で「間接法」が採用されている

この業界で働いて10年以上経っていますが、未だに「直接法」で「キャッシュ・フロー計算書」を作成している会社を見たことはなく、ほぼ100%といっていいほど、実務上は「間接法」で作成しています。

理由は、「間接法」であれば、「キャッシュ・フロー計算書」を作成するための精算表を一度作ってしまえば、ある程度機械的に作成することができますが、「直接法」となれば、数字を拾うための仕組みを作る必要がある等、実務上非常に煩雑であるためです。

「キャッシュ・フロー計算書」の具体的な見方について

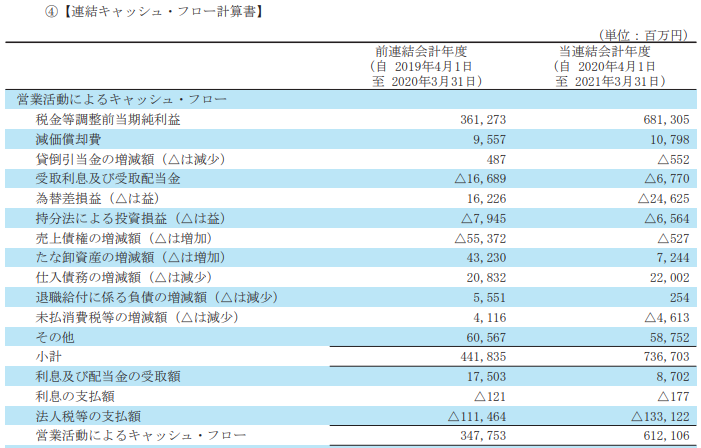

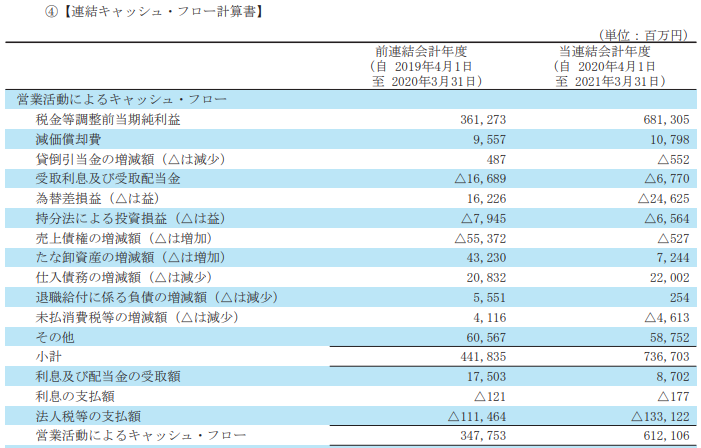

次に「営業活動」「投資活動」「財務活動」による「キャッシュ・フロー」の具体的な内容について、任天堂の有価証券報告書の記載を基に解説します。

営業活動によるキャッシュ・フロー

任天堂公式HP 有価証券報告書 より(以下同様)

任天堂の「営業活動によるキャッシュ・フロー」を見ると、大半が「税引前当期純利益」と「法人税等の支払い」であることがわかります。それら以外の項目については、大きく調整されておらず、営業活動で健全にキャッシュを稼ぎ出せていることがわかります。

「営業活動によるキャッシュ・フロー」

「営業活動によるキャッシュ・フロー」の構成要素は大きく三つに分かれます。

- 「税引前当期純利益」に含まれる「営業活動によるキャッシュ・フロー」の影響を発生主義による「損益ベース」から「資金ベース」に間接的に変換するための調整項目

-

任天堂では、「減価償却費」「売上債権の増減額(△は増加)」「貸倒引当金の増減額(△は減少)」等が該当します。

「減価償却費」は、資金支出が生じない損益の代表的な例となります。

- 「税引前当期純利益」に含まれる「営業活動によるキャッシュ・フロー」以外の影響を「投資活動」「財務活動」による「キャッシュ・フロー」の項目に振り替えるための調整項目

-

任天堂では、「受取利息及び受取配当金」「為替差損益(△は益)」が該当します。

これらの項目は「税引前当期純利益」に損益として含まれますが、「営業活動によるキャッシュ・フロー」の項目ではないため、その影響を除外するために調整します。

- 「営業活動」「投資活動」「財務活動」のいずれの「キャッシュ・フロー」ともいえない項目を記載する小計以下

-

任天堂では、「利息及び配当金の受取額」「利息の支払額」「法人税等の支払額」が該当します。

「利息及び配当金の収支」については、会計基準で二つの方法で表示することが認められています。

①「受取利息」「受取配当金」「支払利息」を「営業活動CF」の小計以下に記載し、「支払配当金」を「財務活動CF」に記載する方法

②「受取利息」「受取配当金」を「投資活動CF」に記載し、「支払利息」「支払配当金」を「財務活動CF」に記載する方法

実務上は①で記載することが一般的であり、任天堂もこの方法によっています。

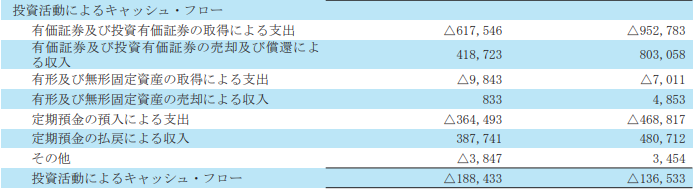

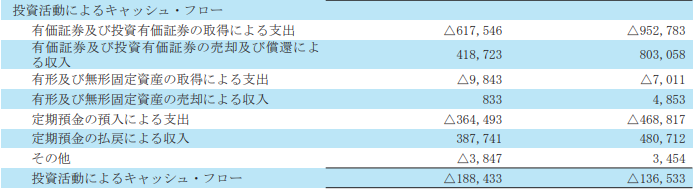

「投資活動によるキャッシュ・フロー」

任天堂の「投資活動によるキャッシュ・フロー」を見ると、「有価証券の運用による収支」「定期預金の運用による収支」が大半であることがわかります。

このことから、任天堂は、余剰資金の運用方法として、株式の運用と定期預金の運用を行っていることがわかります。

これだけを見ると任天堂の本業に必要な「投資活動」が行われていないように見えますが、それはPLに表れており、「キャッシュ・フロー計算書」上は、「営業活動によるキャッシュ・フロー」の「税引前当期純利益」に含まれています。

任天堂の本業に必要な投資は、「研究開発活動」と「広告宣伝活動」であり、これらは、「税引前当期純利益」に含まれる「販売費及び一般管理費」に含まれます。

「財務活動によるキャッシュ・フロー」

任天堂の「財務活動によるキャッシュ・フロー」を見ると、「配当金の支払額」以外には大きな項目がないことがわかります。

以上のことから任天堂が本業で「営業活動」「投資活動」に必要な資金を生み出せていることを表しており、借入による調達がないことがわかります。

このことからも任天堂の「財政状態」が良好であることがわかります。

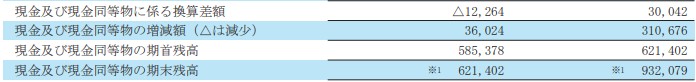

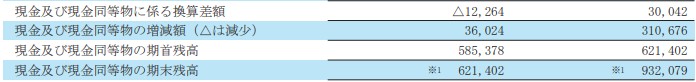

「現金及び現金同等物」の整合性

「キャッシュ・フロー計算書」の一番下で、「現金及び現金同等物」の整合性が示されています。

それぞれの項目を解説します。

- 「現金及び現金同等物に係る換算差額」

-

この項目は、「現金及び現金同等物」を外貨で持っている場合、日本円に換算した時に発生した換算差額となります。

例えば、期末時に100$持っており、購入時のレートが104円、期末時のレートが114円だったとします。この場合、(期末時のレート114-購入時のレート104)×100$の1,000円が換算差額として計上されます。

- 「現金及び現金同等物の増減額(△は減少)」

-

この項目は、前述の「営業活動」「投資活動」「財務活動」による収支の合計に「現金及び現金同等物に係る換算差額」を加えた金額となります。

任天堂の当期の数字では、「営業活動によるキャッシュ・フロー」612,106百万円-「投資活動によるキャッシュ・フロー」136,533百万円-「 財務活動によるキャッシュ・フロー」194,938百万円 + 「現金及び現金同等物に係る換算差額」30,042百万円により求めることができます。

- 「現金及び現金同等物の期首残高」

-

「現金及び預金」に含まれない「現金同等物」がない場合には、BSの「現金及び預金」の「期首残高」と一致します。

- 「現金及び現金同等物の期末残高」

-

「現金及び現金同等物の増減額」に「現金及び現金同等物の期首残高」を加えた金額となります。

なお、 「現金及び預金」に含まれない「現金同等物」がない場合には、BSの「現金及び預金」の「期末残高」と一致します。

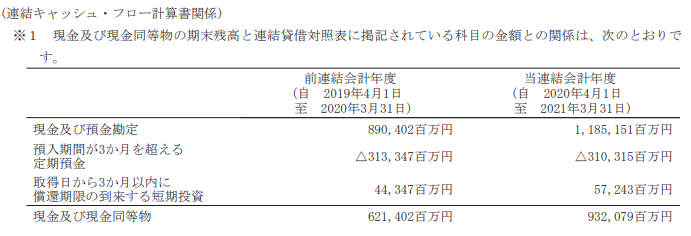

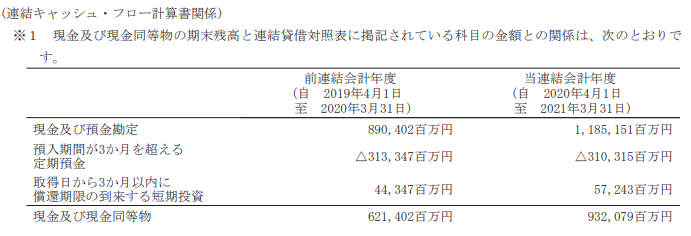

「キャッシュ・フロー計算書」に出てくる「現金及び現金同等物」の内容は以下の通りです。

「現金」は、BSの「現金」と同じ内容となり、実物の紙幣や硬貨となります。

「現金同等物」は、預入期間が3か月以内の定期預金、その他リスクが僅少な短期投資等を加えたものとなります。

そのため、BSの「現金及び預金」の集計範囲と、「キャッシュ・フロー計算書」の「現金及び現金同等物」の集計範囲は異なります。この集計範囲の差異については、有価証券報告書において注記することが要求されています。

任天堂においても、集計範囲が異なることから注記がされています。

「キャッシュ・フロー計算書」の特徴(PLとの違い)

「キャッシュ・フロー計算書」はPLと同じくフロー(期間)の動きを示す書類となります。PLは報告期間の「経営成績」、つまり「発生主義」に基づく会社の利益を示すのに対し、「キャッシュ・フロー計算書」は、報告期間の資金の流れを示します。

PLについては、「発生主義」に基づく会計処理を行うため、会計上だけで収益・費用の操作が可能となります。

例えば、実態のない不正な仕訳として売掛金/売上を計上したとします。

この場合、「キャッシュ・フロー計算書」では、「売掛金の増加額」として「キャッシュ・フロー」にマイナスの影響を与えることになるため、「営業活動によるキャッシュ・フロー」上マイナスの影響を与えることになります。

この結果、不正な売上を多額に計上している場合には、PL上では良い影響のみを与えることとなりますが、「キャッシュ・フロー計算書」上は、「営業活動によるキャッシュ・フロー」が大きなマイナスとして表れることになるので、連続して「売掛金の増加額」が大幅にマイナスとなる記載となっている会社の「売上の実在性」については疑義が生じることとなります。

なお、売上の不正な計上をすると「キャッシュ・フロー計算書」上は、「税引前当期純利益」と「売掛金の増減額」が同額、相殺されることになるため、「営業活動によるキャッシュ・フロー」の合計に与える影響はありません。

そのような観点から見ることで、企業が不正しているかどうかがわかったり、PLの数字が極端に良いのに資金が回っていない黒字倒産を見抜くことができます。

終わりに

今回は、「キャッシュ・フロー計算書」の基礎知識と見方について解説しました。

「キャッシュ・フロー計算書」は、会社の資金の流れを把握するのに非常に有用なものです。

現金がなくなると当然会社の事業が傾き最悪の場合、倒産することになります。

その予兆を把握するためにも「キャッシュ・フロー計算書」を必要な知識を持ったうえで確認することが重要です。

最後までお読みいただきありがとうございました。

それでは!